bitkogan

Инвестбанкир, профессор ВШЭ Евгений Коган и его команда — о мире инвестиций, экономике и будущем.

Реклама и партнерства: @bitkogan_ads

Пресс-служба: @nata_grata

Другие вопросы: @bitkogan_official_bot

Новости: @bitkogan_hotline Связанные каналы | Похожие каналы

292 706

подписчиков

Популярное в канале

💊 Не так давно мы писали о том, что на отечественном рынке открываются большие возможности для фа...

«Промомед» выходит на IPO Мы уже писали о том, почему для российского медицинского сектора ...

Инфляция убила сбережения Друзья, всем привет! Недавно я разбирал крик души: человек копил на к...

Сегодня выступал на Финансовом конгрессе Банка России. Была очень интересная дискуссия о рисках ...

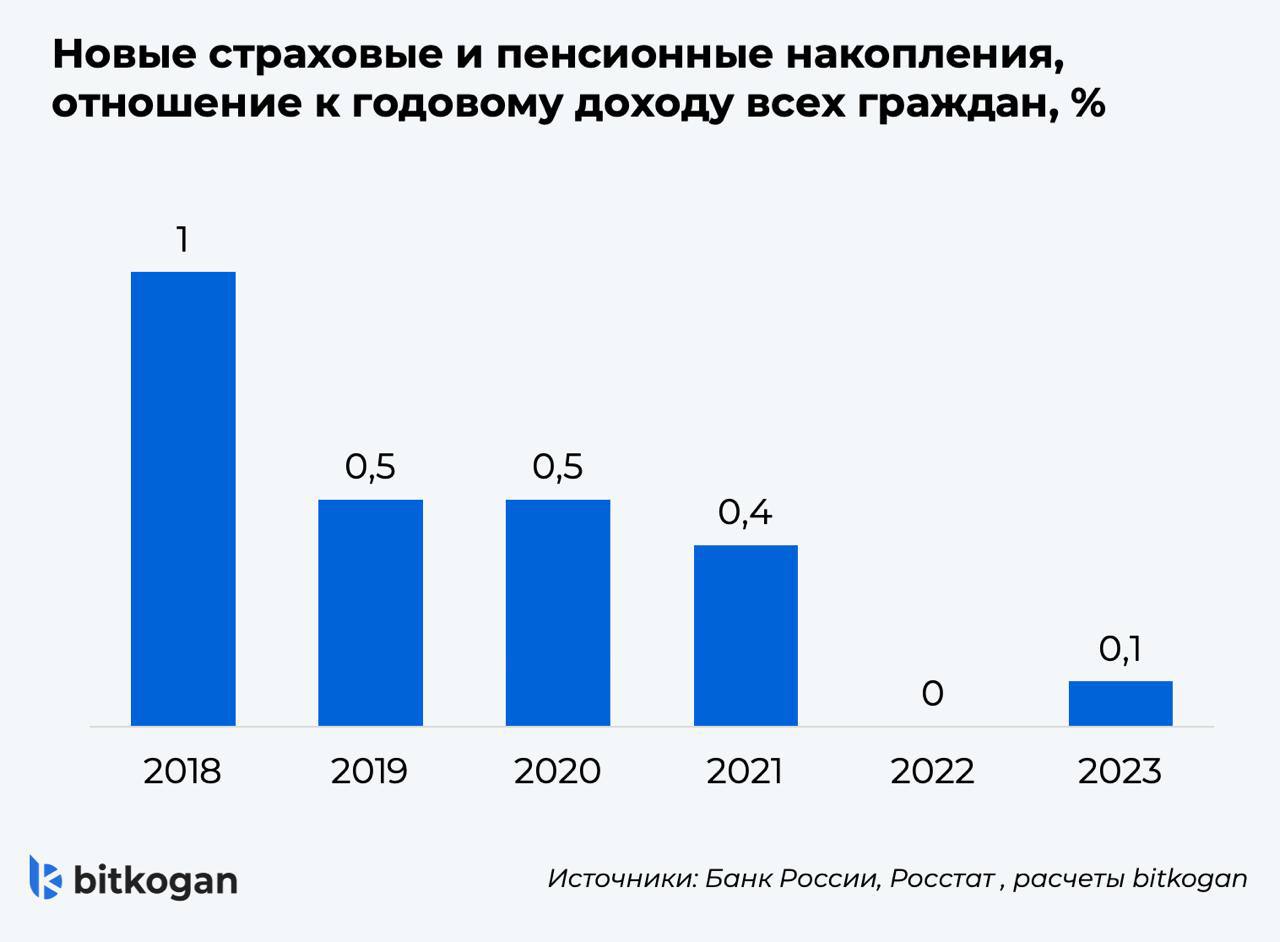

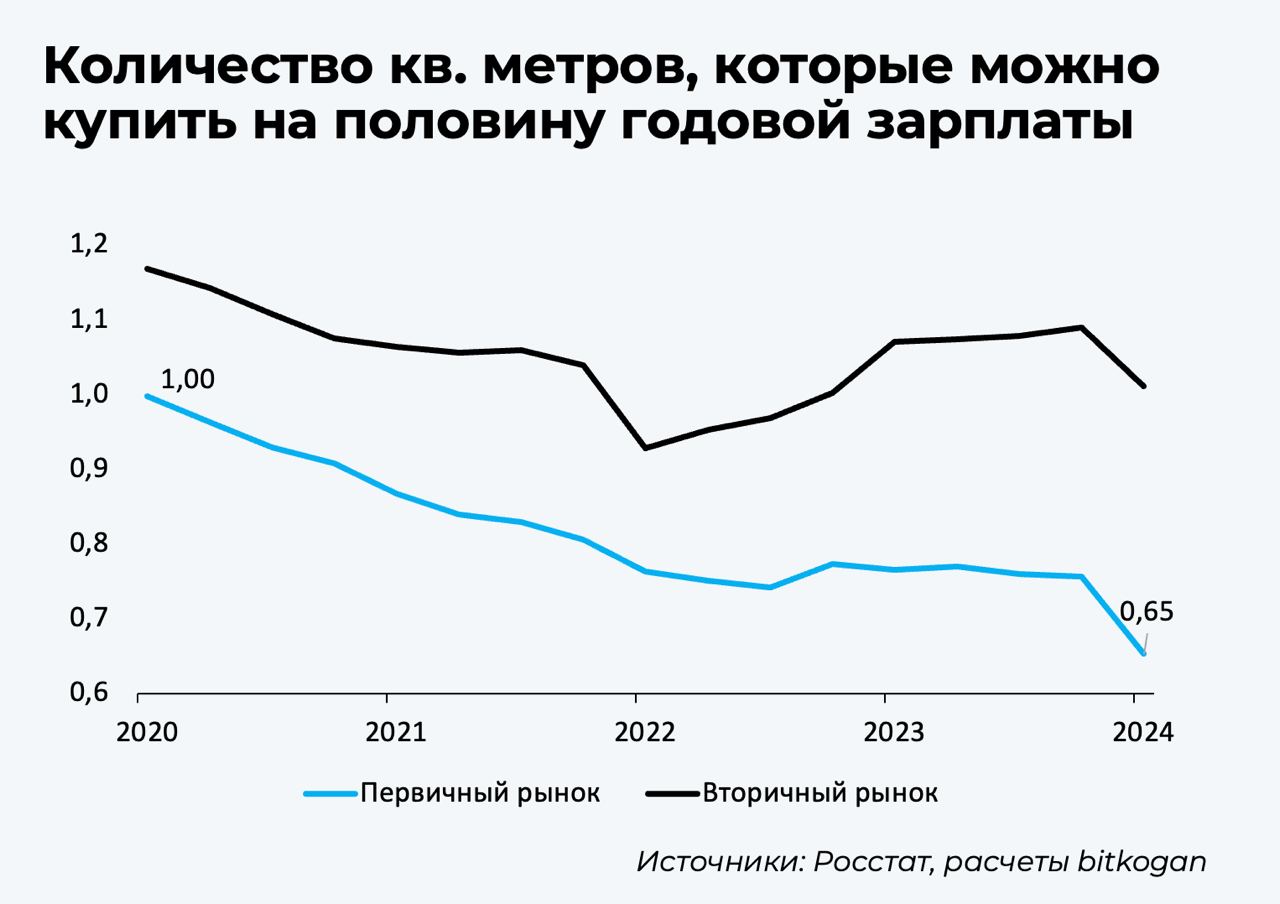

Льготная ипотека ≠ доступное жилье Решила ли льготная ипотека проблему доступности жилья? Резу...