Газпромбанк Инвестиции

Сервис для инвестиций для новичков и экспертов. Читайте аналитику, слушайте эфиры и выбирайте, во что инвестировать.

🎙 Эфиры: https://gpbinvestments.mave.digital

⚖️ Дисклеймер: https://gpbin.app/disclaimer Связанные каналы | Похожие каналы

44 075

подписчиков

Популярное в канале

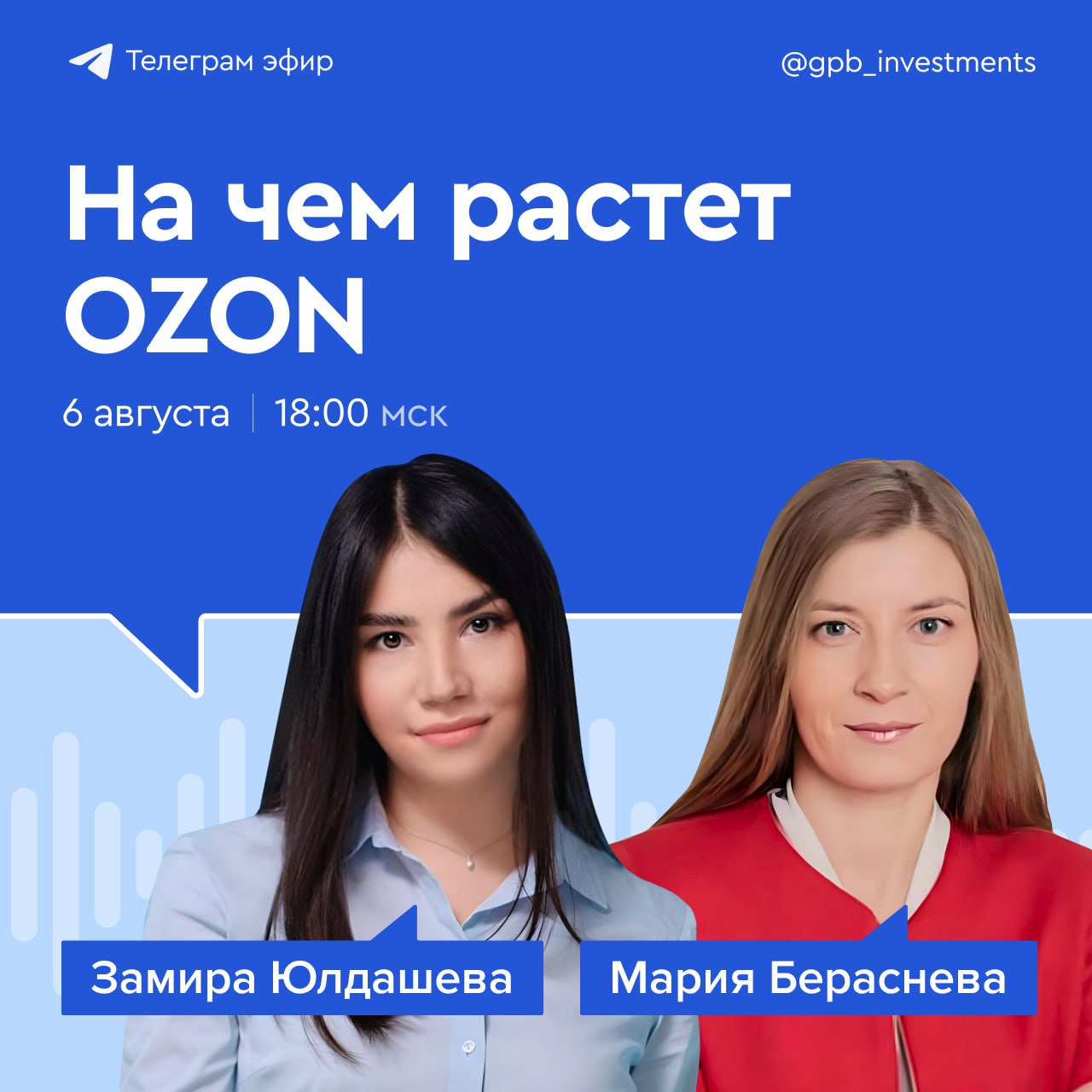

🔹 На чем растет Ozon Ценные бумаги Ozon оказались в топе роста с начала года, прибавив в цене 31...

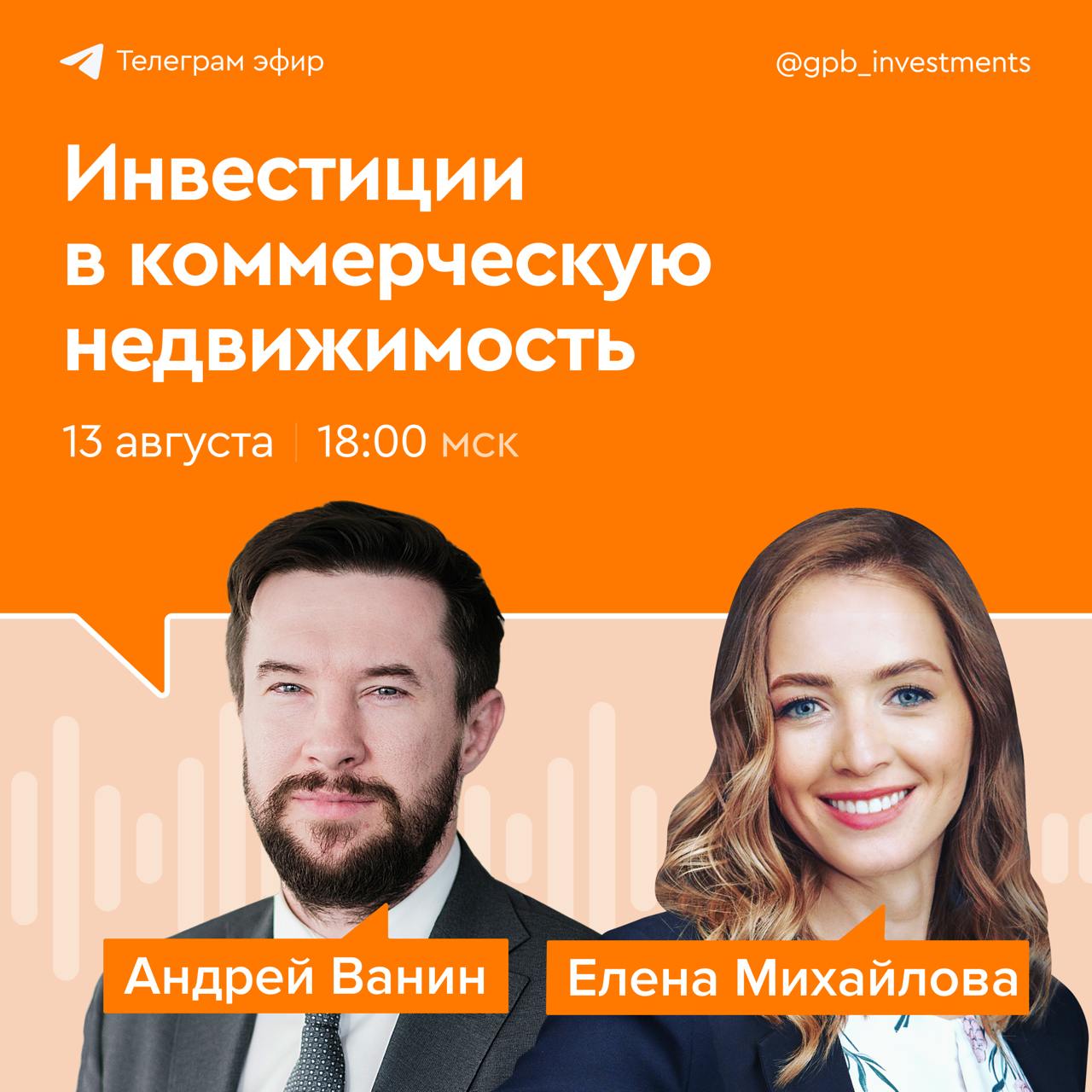

🪜 Инвестиции в коммерческую недвижимость По итогам 2023 года объем инвестиций в коммерческую не...

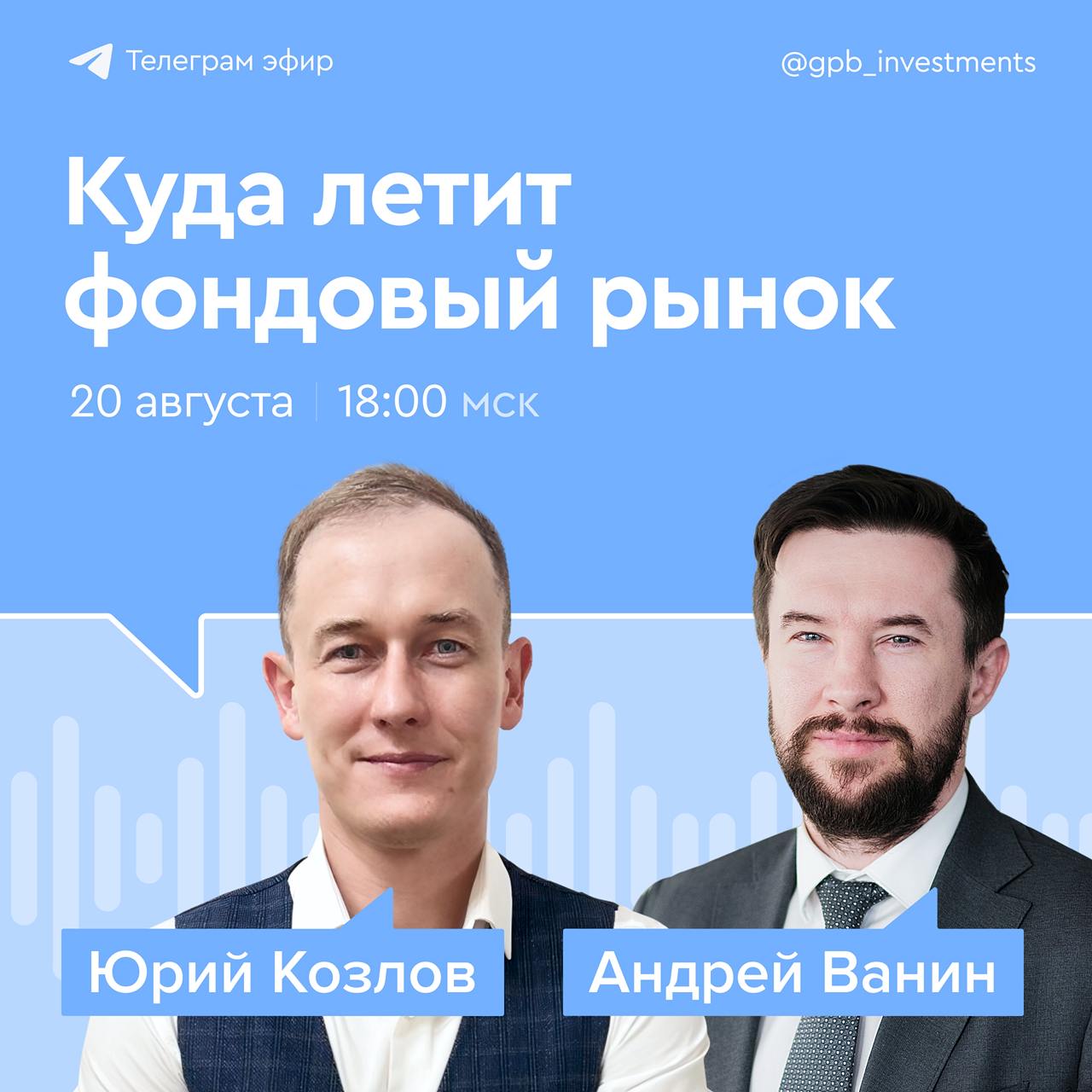

🤷♂️ Куда летит фондовый рынок Сегодня индекс Мосбиржи впервые с начала лета 2023 года опустилс...

🛶 5 главных материалов недели Собрали для вас самые интересные материалы недели в одной подборке...

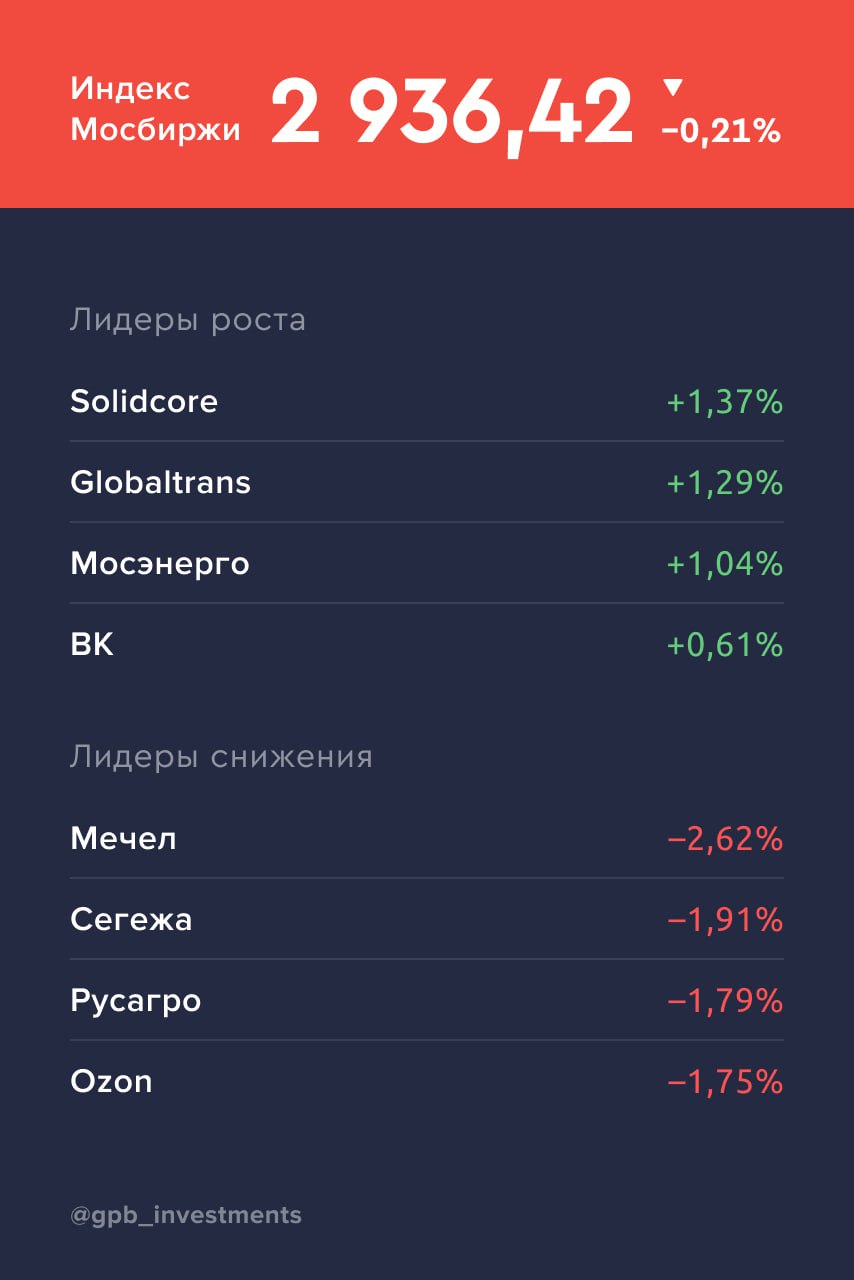

Пост #13960:

Фото