Мои Инвестиции

Инвестидеи, обзоры рынка и многое другое от лучших аналитиков рынка

🤖 Наш бот: @My_invest1bot

🎙 Наш подкаст: https://myinvestments.mave.digital

❗️Канал не покупает и не продает рекламу. Запрещен мат и спам. Связанные каналы | Похожие каналы

270 095

подписчиков

Популярное в канале

🏁 Итоги недели: 24–28 июня 🔸 Индекс Мосбиржи вырос за неделю на 1,3% и составил 3154. Лидерами с...

🏁 Итоги недели: 1–5 июля 🔸 Индекс Мосбиржи упал на 0,1% и составил 3150. Лидерами среди компаний...

🏁 Итоги дня: 3 июля 🔸 Минфин России объявил, что в период с 5 июля по 6 августа покупки валюты и...

📗 «Диасофт»: результаты за 2023 финансовый год — практически на уровне прогнозов менеджмента. При...

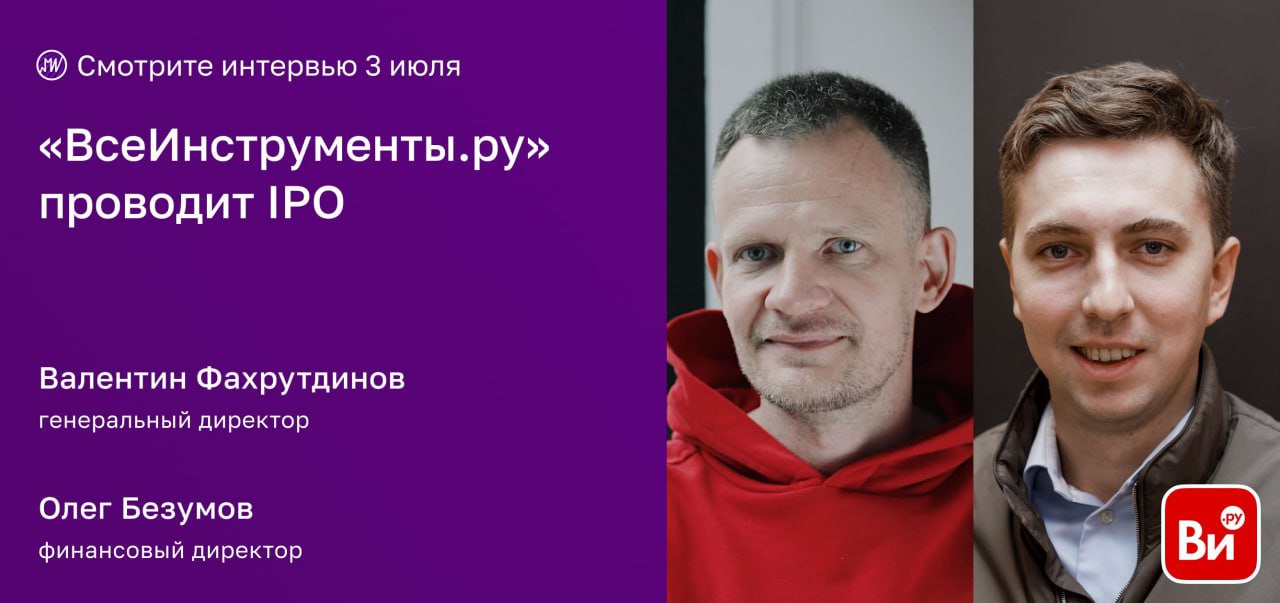

3 июля смотрите видеоинтервью с компанией «ВсеИнструменты.ру» 🛠 «ВсеИнструменты.ру» проводит IPO...