Графономика

Канал обозревателя издания "Монокль" Евгения Огородникова. Об экономике, политике и обществе.

Обратная связь: @EOgorod Связанные каналы | Похожие каналы

9 512

подписчиков

Популярное в канале

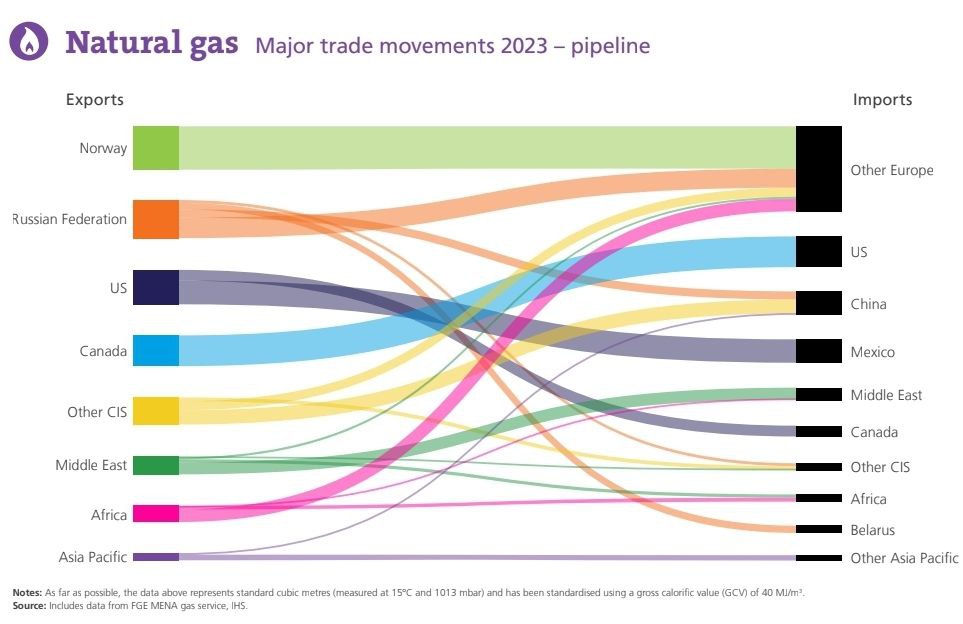

Россия – экспортер природного газа в мире №2 по итогам 2023 года. Это несмотря на санкции, теракт...

Американская газовая пятилетка Ни один крупный экспортер газа, кроме США, не нарастил экспорт СП...

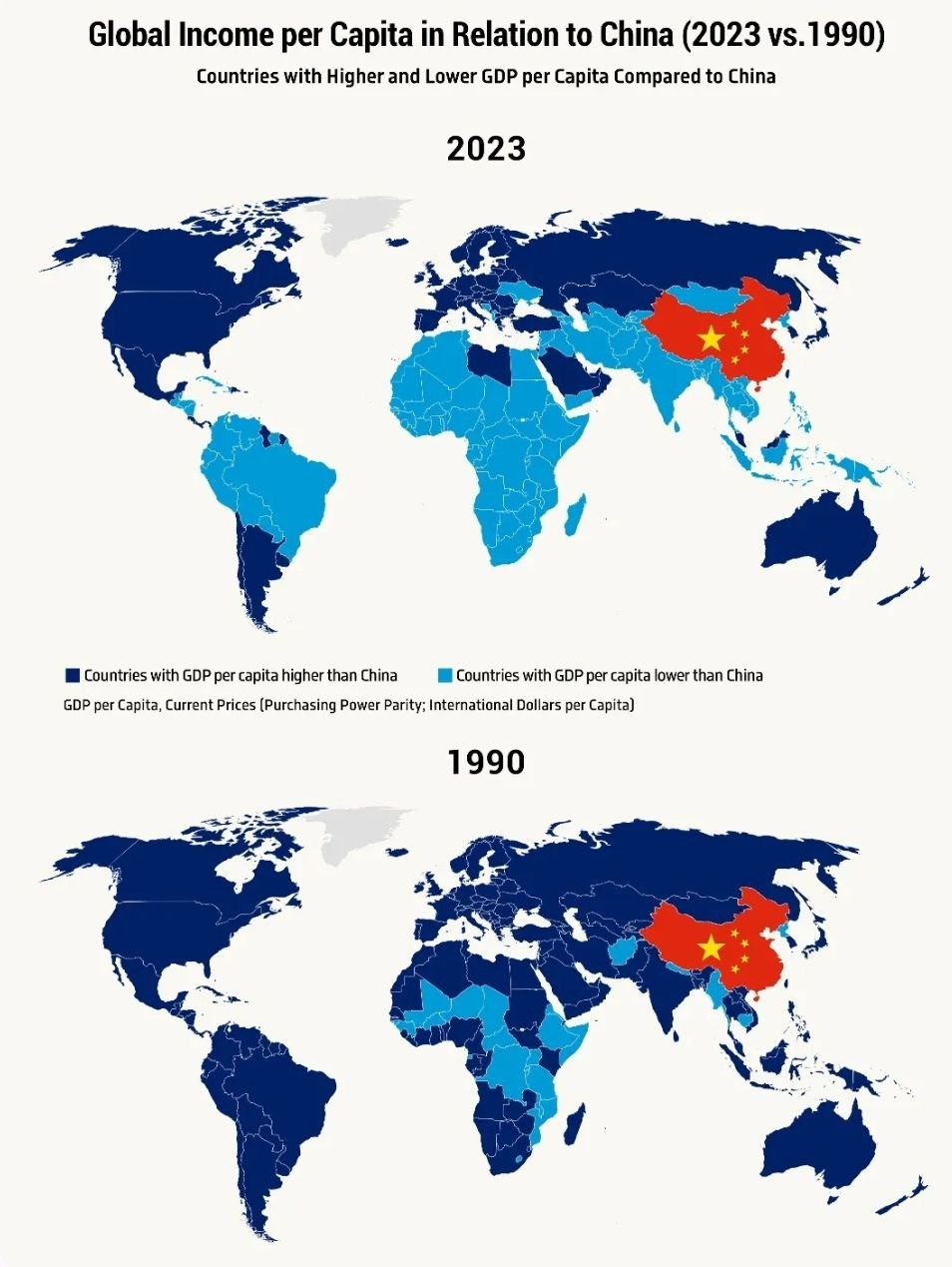

График, показывающий силу медиа и «повесточки»: уже почти два десятилетия с высоких трибун ООН, Е...

Богатство среднего жителя этой планеты резко выросло за последние 35 лет, в первую очередь благод...

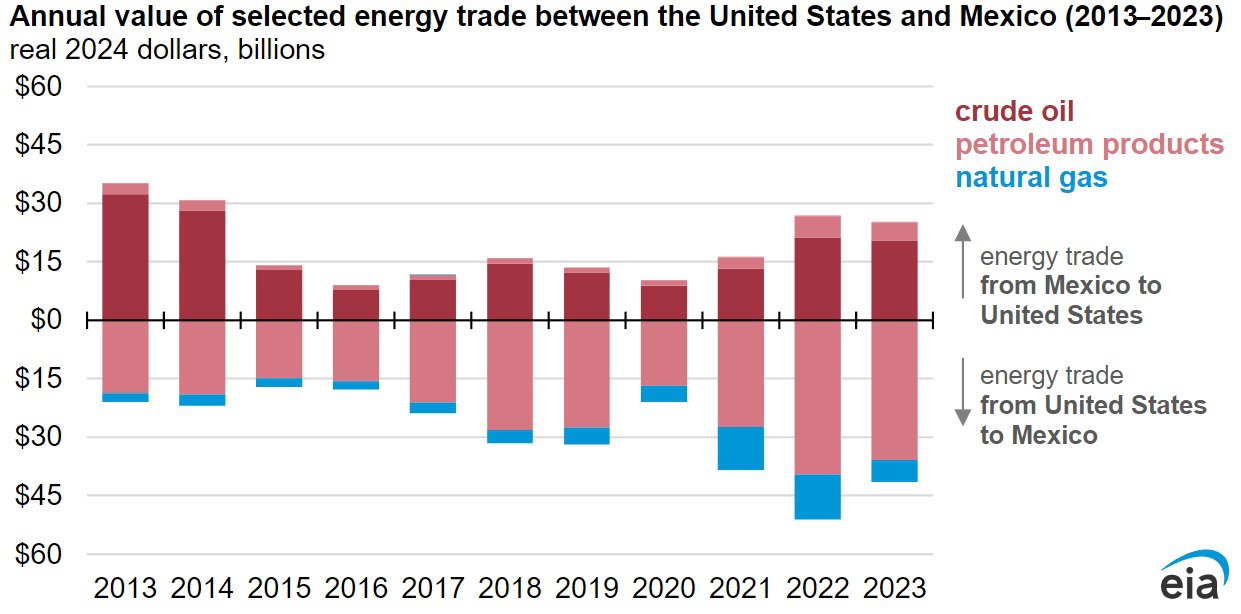

США становятся бензино-газовой колонкой для Мексики. Еще десять лет назад энергетический товарооб...